2020年证券公司经营业绩排名出炉 公募业务或是下一个利润增长点

中国证券业协会发布2020年证券公司经营业绩排名情况,对证券公司资产规模、各项业务收入等38项指标进行了统计排名。其中,中信证券、国泰君安、海通证券、华泰证券、广发证券净利润排名前五。机构认为,券商板块景气度处于明确的向上周期,不过券商之间的业务能力分化仍被市场所忽视。

盈利和资产规模双增长

从盈利能力的排名来看,中信证券、国泰君安、海通证券、华泰证券、广发证券净利润位列券商公司的前五名,它们净利润均在100亿元以上。另外,东方财富(15.46%)、中信建投(15.30%)、华林证券(14.31%)、华鑫证券(13.74%)、中金公司(12.02%)净资产收益率居前。

证券行业聚焦服务实体经济和居民财富管理能力建设,抓住机遇加快业务转型,盈利能力和资产规模均取得较快增长,净利润较去年增长39.20%,总资产较去年年底增长22.32%,资本实力和市场竞争力持续增强,行业高质量发展取得良好进展。

券商板块目前整体估值(市净率)1.72倍,处于行业近五年来的中位数。个股分化严重,部分券商估值已逼近低位,行业整体具有较好的安全边界。

“在监管的引导下,做优做强,聚焦主业,提升核心竞争力已成为行业共识。”对此,市场人士认为,目前,证券行业风险进一步出清,基本面明显向好,估值处于相对低位。财富、资管等轻资产业务对资本金的依赖较小,边际成本更低,整体风险相对较小,在轻资本业务上取得的护城河较为坚固,同时有利于熨平业绩波动。从二级市场走势来看,轻资产业务有优势的券商更受市场青睐,有较高的溢价。建议关注业务全面领先的龙头券商及轻资产业务有较高护城河的券商。

公募业务或是下一个利润增长点

未来财富管理转型仍是各家券商主要发展方向。从细分业务角度来看,一方面,券商行业财富管理实力在2020年大幅增强,行业2020年实现代理销售金融产品收入125.72亿元,同比增长188.63%;实现投资咨询业务收入46.77亿元,同比增长24.01%。客户证券资产规模达61.17万亿元,同比增长37.67%。

另一方面,投行业务直接融资能力进一步提升,2020年度投行业务收入达到670.67亿元,同比增长39.76%。实现股票主承销佣金收入268.52亿元,同比增长115.25%。“随着注册制改革的逐步落地,投行业务对中介机构的要求更高,建议关注财富管理转型成功,投行业务综合实力较强的头部券商,如国泰君安、招商证券等。”中航证券分析师薄晓旭认为。

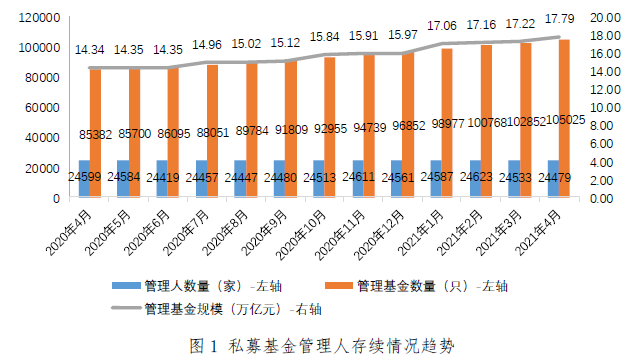

个股方面,6月18日,国联证券董事会全票通过了《关于设立公募业务部并申请公募基金管理业务资格的议案》,欲获取公募基金管理业务资格,拓展资产管理业务范围。今年来,多家头部券商相继宣布设立资管子公司来进入公募赛道,公募业务或成为券商下一个利润增长点。

不过,对于券商而言,公募业务目前仍处于起步阶段,对比银行与基金公司,券商不占优势。与私募产品不同,公募产品需要非常高的市场认可度与一定的规模,这对中小券商提出了较高的要求。

“券商在权益资产的甄别获取能力和产品集成、投顾对客户风险收益的需求理解上具有优势;同时部分券商控参股优质公募,资管业务轻资本和规模效应特性下,行业集中度将持续提升。”申万宏源分析师许旖珊认为,权益资产迎接居民增配黄金时代,券商步入长景气周期,3-5家公司将脱颖而出。建议从权益资产端能力、渠道端能力、综合服务能力三条主线筛选标的,重点推荐兴业证券、中金公司、东方财富、华泰证券、中信证券等。

投资策略上,爱建证券研究员张志鹏认为,短期市场走势受情绪影响,但中长期随着资本市场改革的持续推进和利好政策的出台落地,券商基本面有望继续改善。推荐龙头券商中信证券、华泰证券。(张曌)

责任编辑:hnmd003

相关阅读

-

叶飞举报中源家居等存在“市值管理” 中源家居清者自清还是浊者自浊?

5月17日,浙江省湖州市安吉县公安局公开表示,近日,安吉县公安局根据中源家居(603709)的报案线索,已正...

2021-05-19