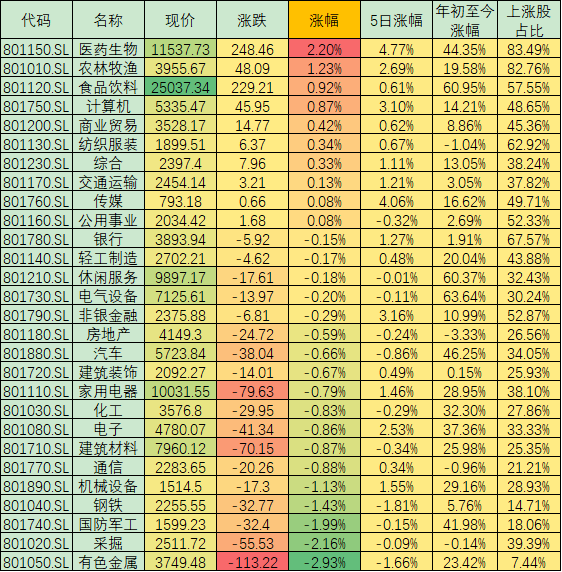

禹洲集团发布中期报告:净负债率下降至64% 现金短债比达2.49倍

8月24日晚间,禹洲集团(01628.HK)发布中期报告。报告显示,上半年,禹洲集团实现合约销售人民币428.50亿元,同比大幅增长50.49%;累计合约销售面积2,609,482平方米,同比上升40.82%。上半年,禹洲集团已完成全年目标的42.85%,并将坚定冲刺全年1,000亿元销售目标。

此外,禹洲集团延续“三驾马车”行稳致远,财务稳健性进一步提升。至报告期末,禹洲集团净负债率由去年同期的73%大幅下降至64%;手握现金超过429.68亿元,较2019年末增长21%,为应对经济以及行业波动做好充足准备。

2020年,受经济和疫情双重影响,房企现金流备受关注。禹洲在财务关键指标上的表现可圈可点,业绩含金量成色十足。

手握现金超429亿元 现金流充沛无压力

作为入选“恒生综合大中型股指数”成份股及沪港通交易名单的优质标的,以及MSCI中国指数体系中为数不多的地产标的股之一,禹洲集团始终奉行审慎的财务政策,拥有健康的债务结构。

上半年,禹洲集团严控负债、紧抓回款,财务稳健性进一步提高。

至报告期末,禹洲集团现金及现金等价物、受限制现金及初始期限超过3个月的无抵押定期存款为人民币429.68亿元,较2019年12月31日的人民币355.11亿元进一步上升21%。现金短债比达2.49倍(将境内公司债券按照到期日来计),足以覆盖短期债务。

此外,禹洲集团在合约销售金额再创历史新高的同时紧抓回款,于上半年的并表回款率约90%,流动性非常充裕。充沛的现金流,也为禹洲应对经济以及行业波动做好充足准备。

融资成本处于行业低位 财务表现受机构投资者认可

融资成本方面,禹洲集团上半年的加权平均融资成本为7.22%,继续维持在行业合理水平。与此同时,禹洲集团还对债务做了合理的管理,将境外美元债的加权平均年限由去年底的3.2年延长至今年上半年的3.3年,优于同业水平。

报告期末,禹洲集团净负债率得到有效控制,由上年同期的73%大幅下降至64%,并较2019年底下降1.92个百分点。禹洲在现金流管理上追求营收与支出平衡,净负债率连续多年维持在60-80%区间。

债务结构进一步优化、净负债率稳步下降,持续坚持高质量增长的禹洲,也受到了花旗、国元国际、招银国际、中银国际等境内外知名投行的认可,花旗、招银国际、中银国际重申禹洲集团“买入”评级,国元国际也给予禹洲集团“买入”评级。“轻装上阵”的禹洲,也将稳步推进千亿目标的达成。

合约销售金额再创历史新高、增速持续领先行业、净负债率进一步下降、财务持续保持稳健……禹洲的这份半年成绩单含金量十足。

责任编辑:hnmd003